給与所得に係る個人住民税の特別徴収制度についてのご案内(オンライン申請が可能になりました!)

青森県及び県内市町村では、個人住民税の特別徴収推進に取り組んでおり、県内市町村すべてにおいて、特別徴収義務者となるべき事業所に対して特別徴収義務者の指定を行っています。

ご理解とご協力をお願いいたします。

特別徴収とは?

事業者(給与支払者)が、従業員(納税義務者)に対して毎月支払う給与から、個人住民税を天引きし、従業員に代わってその従業員に課税した市町村に納入する制度です。

個人住民税特別徴収の事務手引1/2 (PDFファイル: 16.5MB)

個人住民税特別徴収の事務手引2/2 (PDFファイル: 19.1MB)

対象となる事業所は?

給与支払いの際、所得税の源泉徴収義務がある事業者は、地方税法第321条の4及び市税条例第45条により個人住民税の特別徴収義務者となります。

対象となる人は?

前年中(1月1日~12月31日)に給与の支払いを受けており、かつ当年4月1日現在において、特別徴収義務者から給与の支払いを受けている方(パート、アルバイトを含む)が対象です。

ただし、次の場合については、当分の間、普通徴収とすることができます。

- 事業所の総従業員数が2人以下

(他の市区町村を含む事業所全体の受給者の人数で、以下の2~6の理由に該当して普通徴収とする対象者を除いた従業員数) - 他の事業所で特別徴収が行われている。

- 給与が少なく税額が引けない。

- 給与の支払いが不定期(例:給与の支払いが毎月でない。)

- 事業専従者(個人事業主のみ対象)

- 退職者又は退職予定者(5月末日まで)

(休職等により4月1日現在で給与の支払いを受けていない方を含む。)

~特別徴収を実施するメリット~

○従業員の方のメリット

金融機関へ出向く手間が省けます。

毎月給与から個人住民税が天引きされますので納め忘れがなく、毎納期ごとに金融機関へ出向く必要はありません。

1期あたりの負担が少なくなります。

普通徴収(個人で納付)の場合、個人住民税は通常年4回(6月,8月,10月,12月)の納期ごとに納付しなければなりませんが、特別徴収では年12回(6月から翌月5月)での給与からの天引きとなりますので、1回あたりの納税額が少なくてすみます。

○事業者の方のメリット

所得税のように税額計算や年末調整の必要はありません。

通知書及び納入書は全て印字されたものをお送りしますので、事業所の方が作成する必要はありません。

また、特別徴収は給与支払報告書等に基づいて確定した税額に対する事務なので、所得税の源泉徴収のように事業所の方が個々の毎月の収入や社会保険料などに応じて税額計算や年末調整をする必要はありません。

- 本人の修正申告などにより税額が変わった場合は、変更通知書を送付しますので、その場合は納入書の金額を書き換えて納入してください。

- 従業員が常時10人未満の事業所の場合、「市・県民税・森林環境税特別徴収税額の納期の特例に関する申請書」を提出し、承認を受けることにより、年12回の納期を年2回(6月分から11月分を12月10日まで、12月分から翌年5月分までを6月10日まで)とする納期の特例をご利用いただけます。

- 給与の支払いを受ける方が常時10人以上となった場合は、「市・県民税・森林環境税特別徴収税額の納期の特例の要件を欠いた場合の届出書」を提出してください。

市・県民税・森林環境税特別徴収税額の納期の特例に関する申請書 (Wordファイル: 18.6KB)

市・県民税・森林環境税特別徴収税額の納期の特例の要件を欠いた場合の届出書 (Wordファイル: 16.6KB)

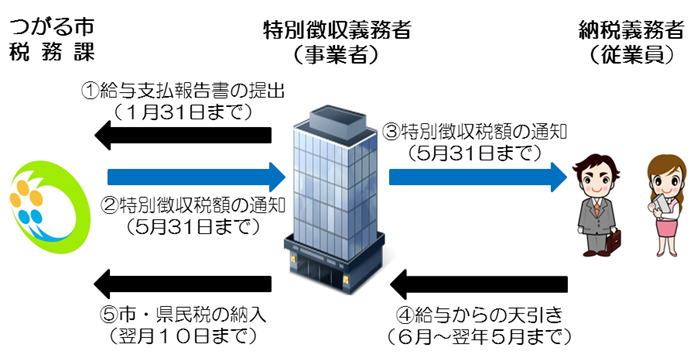

特別徴収の手順について

(1)給与支払報告書を毎年1月31日までに、従業員の1月1日現在の住所地の市町村に提出してください。

給与支払報告書提出の対象となった従業員は、特別徴収の対象者となりますが、普通徴収に該当し、普通徴収とする場合は、「普通徴収仕切書」をご使用ください。

eLTAX(エルタックス)により給与支払報告書を提出する場合は、普通徴収とする従業員についてのみ、普通徴収欄にチェックしてください。

「普通徴収仕切書」とは給与支払報告書を提出する際に、普通徴収に該当する従業員を分けるために使用していただくものです。

給与支払報告書(総括表) (PDFファイル: 133.9KB)

給与支払報告書(個人別明細書、源泉徴収票) (Excelファイル: 421.0KB)

(2)5月中旬に特別徴収税額の通知書及び納入書など必要な書類を送付いたします。

(3)特別徴収税額の通知書(納税義務者用)を個人ごとに切り離し、従業員の方に渡します。

(4)特別徴収税額の通知書(特別徴収義務者用)に記載の月額割を従業員の方の毎月の給与から天引きします。

(5)天引きした税額を翌月10日までに最寄りの金融機関に納入します。

従業員が退職等したときは?

具体的には

- 従業員が退職(死亡退職を含む)・休職するとき

- 従業員が転勤するとき

- 事業所が解散・統廃合したとき

上記の場合は、翌月10日までに「給与所得者異動届出書」を提出してください。

給与所得者異動届出書 (Excelファイル: 39.7KB)

給与所得者異動届出書 記載例 (PDFファイル: 519.2KB)

徴収税額がゼロの方、すでに徴収を終えている方についても、異動があったときには同様に届出書の提出をお願いします。

異動後の未徴収税額の徴収方法について

異動後の未徴収税額の徴収方法については次の3つがあります。

- 事業所で最後に支給される給与又は退職金から一括徴収する方法

- 本人が納付書で納付する方法

- 新しい勤務先で特別徴収を継続する方法

1月1日以降に退職される方については、新しい勤務先で特別徴収を継続する場合を除き、5月分までの未徴収税額を一括徴収することが義務付けられています。また、それ以前に退職される方についても、本人の同意の上、残りの税額をなるべく一括徴収していただきますようお願いします。

普通徴収から特別徴収への変更について

普通徴収で課税されている方が、就職等により特別徴収を希望される場合は、「特別徴収への切替依頼書」を提出してください。

特別徴収への切替依頼書 (Excelファイル: 33.1KB)

特別徴収への切替依頼書 記載例 (PDFファイル: 163.2KB)

普通徴収の納期の過ぎた分については、特別徴収への切替は出来ませんのでご了承ください。

特別徴収義務者の所在地・名称等の変更について

特別徴収義務者の所在地・名称・電話番号等に変更がある場合は、「特別徴収義務者の所在地・名称変更届出書」を提出してください。

特別徴収義務者の所在地・名称変更届出書 (Excelファイル: 49.0KB)

オンラインでの申請も可能になりました!

・切替依頼書(普通徴収から特別徴収へ切替したい人がいるときに提出)

・所在地・名称変更届出書(会社名や住所が変更等した場合に提出)

上記の3つの手続きはオンラインでの申請も可能になりました。

申請したい方は届出・依頼書の名称がそれに対応した申請ページのリンクになっておりますので、クリックし電子申請へ進んでください。

退職金にかかる個人住民税について

退職金にかかる個人住民税は、通常納めていただく個人住民税と区別して(分離課税)、退職金の支払者(事業主)が税金を計算し、退職金から差し引いて市に納めていただくことになっています。

退職所得に関する個人住民税の計算方法(平成25年1月1日以降支払われる退職手当)

退職所得控除の計算

| 勤続年数 | 退職所得控除額(円) |

|---|---|

| 20年以下 | 40万円 ×(かける)勤続年数 |

| 20年超 | 70万円 × (勤続年数 ― 20年) + 800万円 |

勤続年数に1年未満の端数がある場合は切上げて1年とします。(勤続年数が25年5か月であれば、勤続年数は26年になります)

退職所得控除が80万円に満たない時は80万円になります。

障害者になったことにより退職した場合には、退職所得控除額に100万円が加算されます。

退職所得の金額を計算

退職所得金額=(退職収入―退職所得控除額)×2分の1

退職所得金額の千円未満の端数は切捨てです。

平成25年1月1日以降に支払われる勤続年数5年以内の法人役員等の退職金については、上記計算式の2分の1は適用されなくなります。

市・県民税額(特別徴収税額)を計算

市・県民税額=退職所得金額×税率(市民税6%・県民税4%)

市・県民税額は百円未満を切捨てます。

税額控除(×0.9)は平成25年1月1日以降に支払われる退職手当等から廃止になります。

納入について

- 納入先

退職者の1月1日現在居住している市町村 - 納入期限

特別徴収した月の翌月10日まで(退職所得の源泉徴収票を税務課まで送付してください。)

計算例

退職金の額 20,012,345円

勤続年数 30年1か月

- 退職所得控除の計算

800万円 + 70万円 × (31年 ― 20年) = 15,700,000円 - 退職所得の金額

(20,012,345円 ― 15,700,000円) × 1/2 = 2,156,172.5円 → 2,156,000円 - 市・県民税額(特別徴収額)を計算

- 市民税

2,156,000円 × 6% = 129,360円 → 129,300円(ア) - 県民税

2,156,000円 × 4% = 86,240円 → 86,200円(イ)

- 市民税

合計 (ア) + (イ) = 215,500円

総務省公表の早見表でも税額を算出できます。

退職所得に係る市・県民税の特別徴収税額早見表 (PDFファイル: 123.2KB)

給与支払報告書を光ディスク等により提出する場合の手続について

令和5年度の税制改正により、令和5年4月1日以降に提出すべき給与支払報告書及び公的年金等支払報告書については、「給与支払報告書及び公的年金等支払報告書の光ディスク等による提出承認申請書」の提出が不要となりました。

給与支払報告書は、原則書面により提出することとされていますが、地方税法により、一定の条件を満たした場合には光ディスク(FD、CD-R、DVD-R)等(以下「光ディスク等」といいます。)により提出ができます。

なお、平成26年1月1日以降に提出する給与支払報告書について、税務署への源泉徴収票をe-Tax(イータックス)または光ディスク等により提出することが義務付けられた給与支払者(注釈)についてはeLTAX(エルタックス)(電子申告)または光ディスク等により提出することが義務付けられました。

(注釈)源泉徴収票をe-Tax(イータックス)または光ディスク等により提出することが義務付けられた給与支払者とは、基準年(前々年)に税務署へ提出すべき源泉徴収票が100枚以上であった給与支払者をいいます。

対応媒体について

光ディスク等(FD、CD-R、DVD-R、DVD±RW)

つがる市では現在、磁気テープ・MOについては対応しておりません。

提出するもの

- 給与支払報告書データを収めた光ディスク等

(注意)ご提出いただいたFD、CD-R、DVD-Rは返却せず、本市で破砕処理します。 - 給与支払報告書総括表(1部)

(注意)様式は任意。ただし、給与支払報告書〔総括表〕の内容が網羅されていること。

ファイルの作成要領・仕様について

この記事に関するお問い合わせ先

財政部税務課

郵便番号:038-3192

住所:青森県つがる市木造若緑61番地1(市役所1階)

電話:0173-42-2111(代表) ファクス:0173-42-9911

更新日:2025年12月01日